ZEW предупреждает о новом риске в прогнозах – валютной войны

Начало недели выдалось вполне спокойным в плане выхода экономических отчетов, поэтому торговля сосредотачивалась на калибровке шансов осеннего раунда тарифов, последующего смягчения кредитных условий ФРС. Из событий с немедленным развитием, которые чреваты усилением геополитической нестабильности можно выделить протесты в Гонконге и репетиции властей по подавлению мятежа.

Начиная со вторника в фокус вновь попадает на экономические данные, главным образом на потребительскую инфляцию в США и ВВП Еврозоны в среду за второй квартал. В данных будет прежде всего интересовать немецкий выпуск, так как кризисные явления в производственной динамике стран в авангарде блока являются наверно одним из основных факторов риска для ЕЦБ, влияющих на краткосрочную политику.

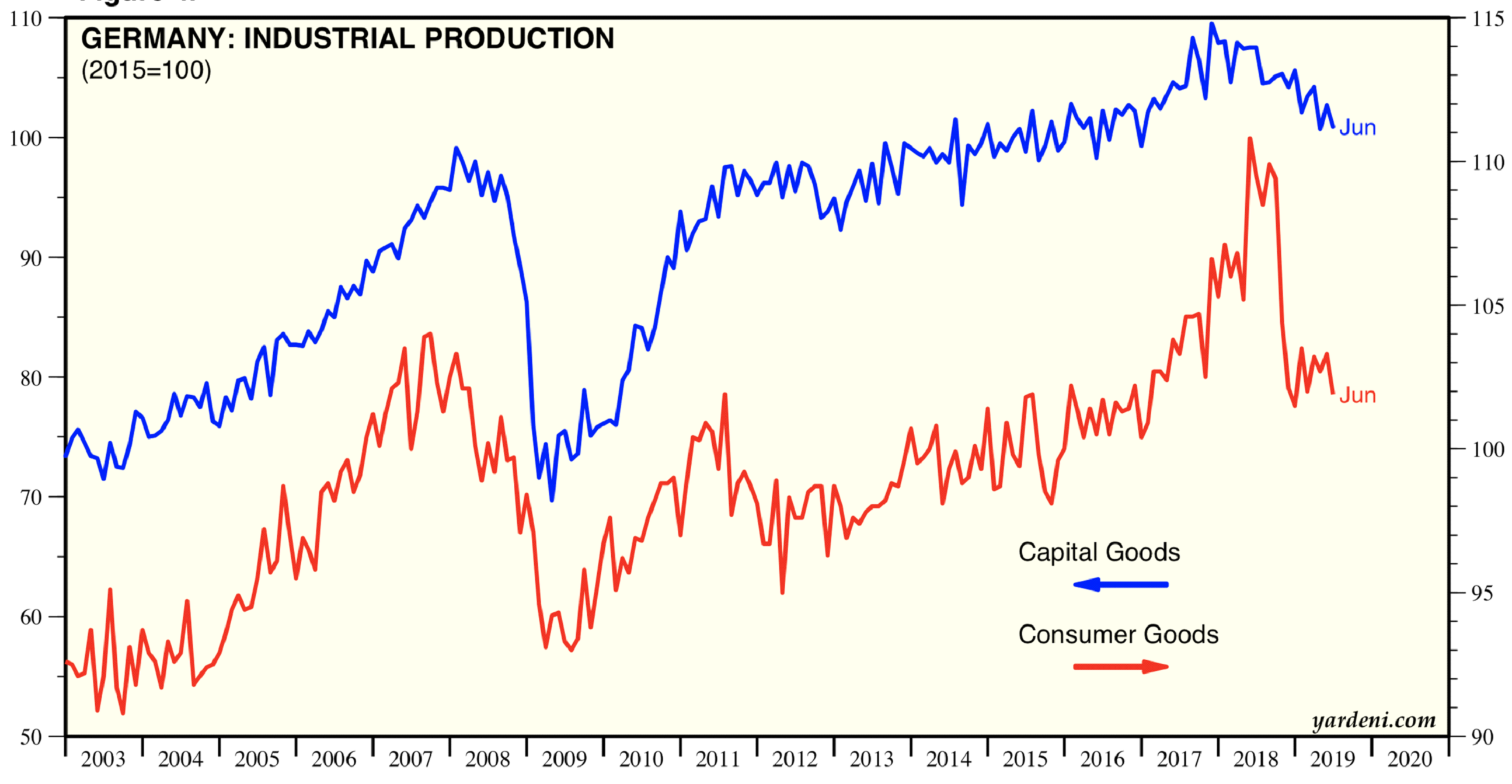

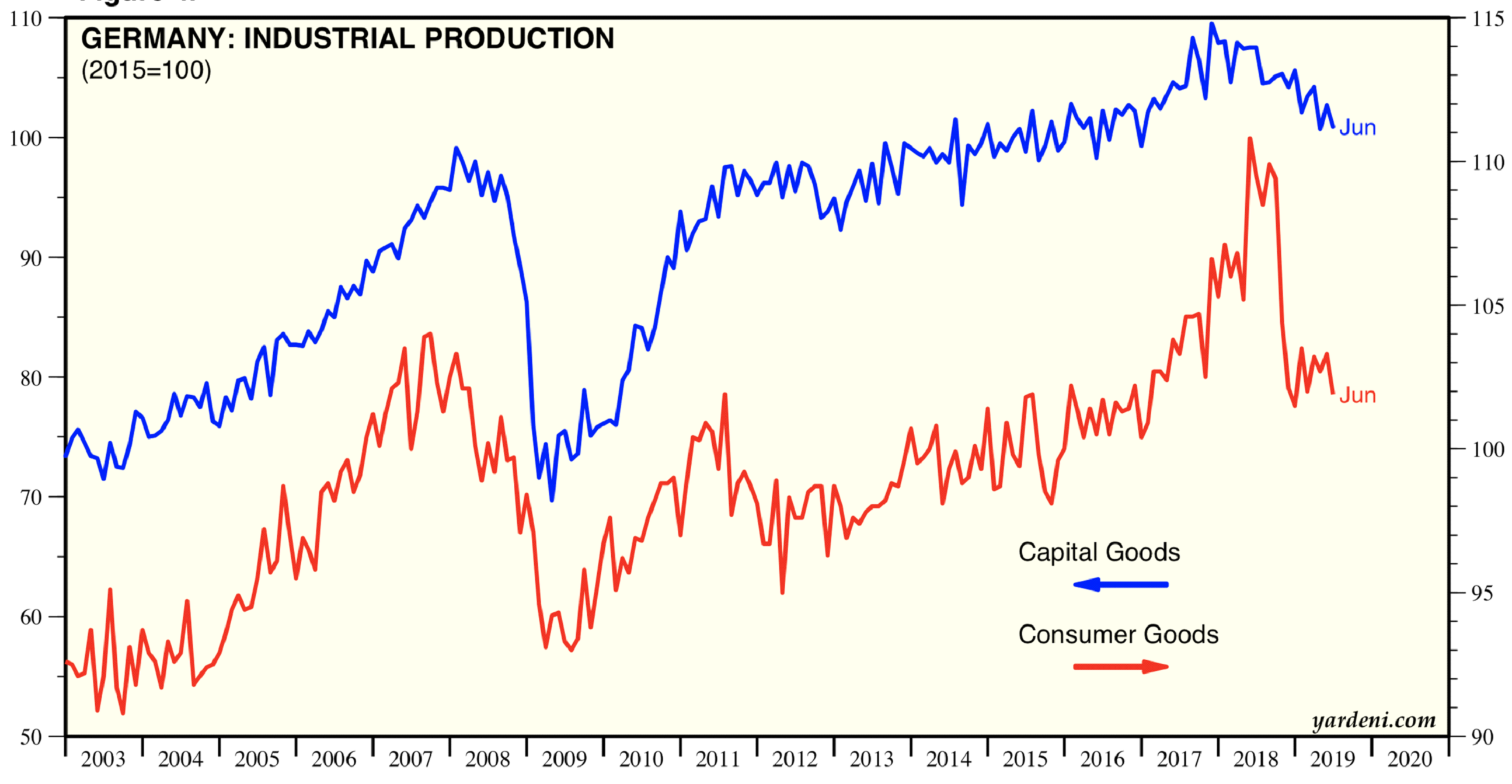

Последний шок в промышленном выпуске потребительских товаров в Германии сопоставим с масштабами падения во время последнего кризиса в 2008 году:

В четверг также появятся данные по розничным продажам в США, которые в случае положительного отклонения (как это неожиданно произошло в предыдущем месяце) увеличат риск перелета инфляции выше целевого уровня от продолжения политики последовательного снижения ставки. Однако пока рынок крепнет в убеждении, что ЦБ продолжит резать ставки осторожным темпом.

Консенсус по базовой потребительской инфляции в США составляет 0.2% в месячном выражении, что будет достаточно чтобы удержать годовую инфляцию на уровне 2.1%. Что касается тренда в производстве в четверг стоит обратить внимание на данные по промышленному производству, индексу Empire Manufacturing и прогноз делового климата от ФРБ Филадельфии. В пятницу выйдет первая оценка потребительских настроений от У. Мичиган.

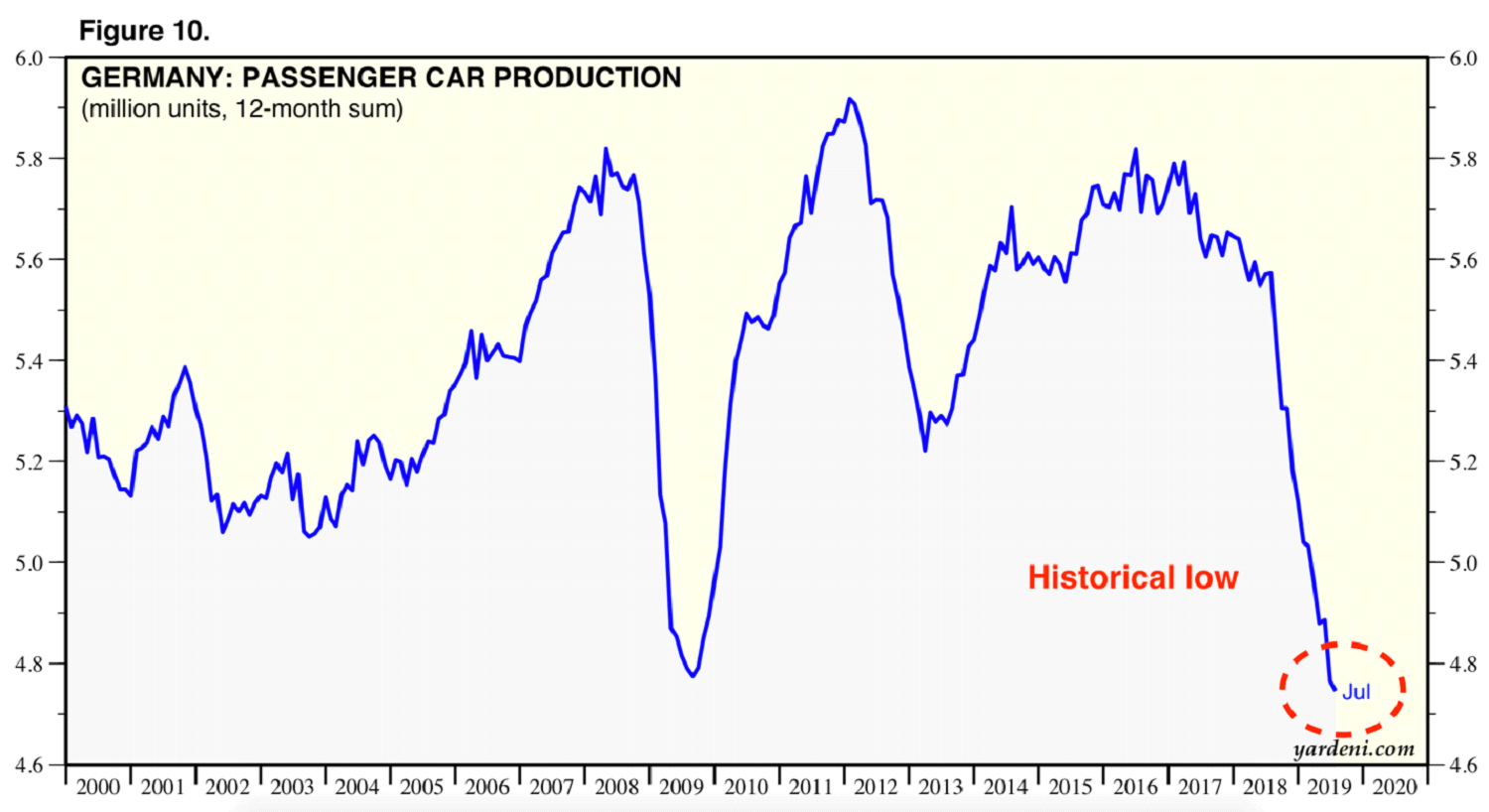

Выпуск немецкой экономики как ожидается сократится на 0.1% по сравнению с прошлым кварталом после роста на 0.4% в первом квартале. Производство легковых автомобилей, основная статья экспорта, которая занимает 18% от общего объема, упали в июле до исторического минимума:

Оценки нынешних условий и будущего делового климата от ZEW подсказывают что данные замедление немецкого производства во втором квартале скорей всего оправдается. Оценка текущих условий упала до минимума с 2010 года (-13.5 пунктов), ожидания оказались чуть менее хуже – на уровне -44.1 пунктов. Оба показателя не оправдали ожидания. Любопытно что отчете ZEW появился новый фактор риска – «конкурентная девальвация»

В свете слабого ВВП Великобритании во втором квартале, рынок будет требовать более полной картины изучая данные по занятости в июне-июле, потребительской, производственной инфляции и объемы розничных продаж. Они должны быть опубликованы в среду и четверг.

В пятницу появится ежемесячный отчет ОПЕК, который, вероятно, вновь разочарует перспективами замедления спроса. Министр энергетики РФ Александр Новак предупредил, что сокращение добычи, регулируемое ОПЕК+ также предусматривает ухудшение прогнозов потребления.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 73% и 72% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.